光伏產(chǎn)業(yè)鏈概覽及展望—-硅片

硅片行業(yè)概述硅片制造業(yè)位于光伏產(chǎn)業(yè)鏈中游,硅片制造企業(yè)通過向上游采購多晶硅料,利用單晶硅生長爐或多晶硅鑄錠爐生產(chǎn)出單晶硅棒或多晶硅錠,再將其切割為單晶硅片或多晶硅片,之后銷售給下游企業(yè),用于生產(chǎn)太陽能電池及組件(見圖1)。我國現(xiàn)已成為全球最大的太陽能級硅片生產(chǎn)基地。圖1 硅片產(chǎn)業(yè)鏈1.1 我國占據(jù)全球硅片主導地位我

2

硅片技術發(fā)展趨勢

硅片非硅成本是指除硅料外的硅片成本,是體現(xiàn)硅片生產(chǎn)企業(yè)技術水平和成本控制能力的重要指標。

2.1 效率優(yōu)勢實現(xiàn)單晶硅替換多晶硅電池

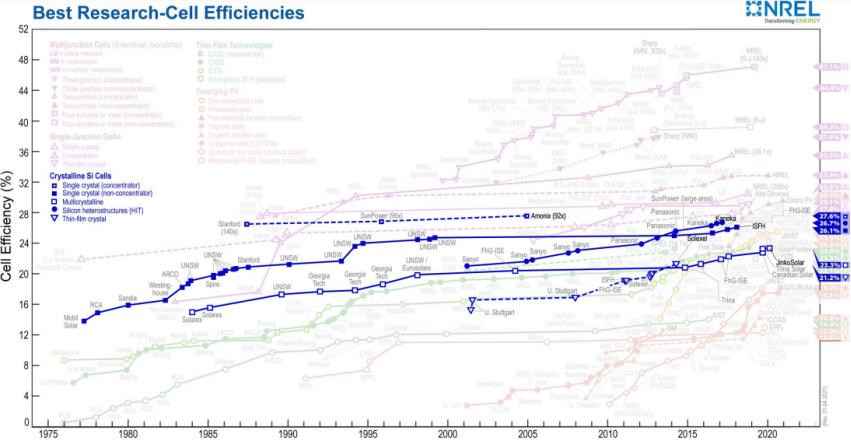

根據(jù)IHS的數(shù)據(jù),當前硅基太陽電池占據(jù)市場份額的95%,其中以單晶硅電池為主。單晶晶面取向相同、無晶界,在晶體品質(zhì)、電學性能、機械性能等方面具備優(yōu)異品質(zhì)和更高的轉換效率。根據(jù)2021年4月1日美國國家可再生能源實驗室最新發(fā)布的不同類型的太陽能電池最高效率數(shù)據(jù),在實驗室條件下各類型電池效率不斷刷新,不過單晶硅電池一直比多晶硅電池效率高,商業(yè)化大規(guī)模應用的非聚光單晶硅電池最高效率26.1%、多晶硅電池最高效率23.3%;其他新型電池尚未進入規(guī)模化商業(yè)化應用階段,其實驗室最高效率依次為聚光單晶硅電池27.6%,異質(zhì)結晶硅電池26.7%,薄膜晶硅電池21.2%(見圖5)。

圖5 美國國家可再生能源實驗室(NREL)硅基

太陽電池最高效率表(資料來源:美國NREL)

單晶多晶價差大幅縮小,單晶技術經(jīng)濟性優(yōu)勢明顯,過去幾年單晶硅電池份額大幅上升,根據(jù)中國光伏行業(yè)協(xié)會數(shù)據(jù),2017年單晶電池市場份額占比僅為28%, 2020年其占比已上升至90.2%。

2.2 拉單晶的效率和能耗水平大幅提升

晶硅電池作為市場主流產(chǎn)品,長期存在著單晶硅和多晶硅技術路線的競爭,多晶產(chǎn)品憑借低成本的優(yōu)勢在過去較長時期內(nèi)占據(jù)了主要市場份額,單晶價值未能得到充分體現(xiàn)。隨著單晶生產(chǎn)制造技術的突破和成本大幅降低,行業(yè)的市場競爭格局逐漸明朗,單晶主導未來光伏市場的格局已經(jīng)形成。

單爐裝料量的增加可以大幅提高單晶爐的生產(chǎn)能力,攤薄硅片的設備成本。目前單晶直拉法平均單爐裝料量已達1300kg,平均電耗水平降至29.1kWh/kg,預計到2025年有望分別達2000kg和21.6kWh/ kg。

2.3 硅片切割技術提升

金剛線切割全面普及,提高出片量,攤薄硅片生產(chǎn)成本。硅片切割主要有砂漿切割和金剛線切割兩種工藝,金剛線切割技術相較傳統(tǒng)砂漿切割具有切割速度快、單片損耗低、切割液更加環(huán)保等優(yōu)點,金剛線替代優(yōu)勢明顯。金剛線切割在單晶領域已經(jīng)得到全面應用,但由于單晶、多晶晶格結構的不同,使得金剛線在單晶硅片切割的應用上更具降本增效的優(yōu)勢。

未來,細分市場金剛線企業(yè)繼續(xù)圍繞細線化、薄片化等技術,降低切割成本。截止2020年底,金剛線龍頭企業(yè)美暢股份的金剛石線產(chǎn)能3500萬公里,市場占有率50%,為行業(yè)龍頭,是隆基、晶科、晶澳、協(xié)鑫等硅片領先企業(yè)的金剛石線第一供應商。用于單晶硅片的金剛線母線直徑降幅較大,且呈不斷下降趨勢。2020 年,金剛線母線直徑為 48-57μm,。由于多晶硅片中缺陷及雜質(zhì)較多,細線容易發(fā)生斷線, 因此用于多晶硅片的金剛線母線直徑大于單晶硅片,且隨著多晶硅片需求減緩,用于多晶硅片的金剛線母線直徑降幅趨緩。隨著金剛線直徑降低以及硅片厚度下降,等徑方棒/方錠每公斤出片量將增加。2020 年 P 型166mm尺寸每公斤單晶方棒出片量約為62片,多晶方錠出片量約為58片。

2.4 薄片化趨勢

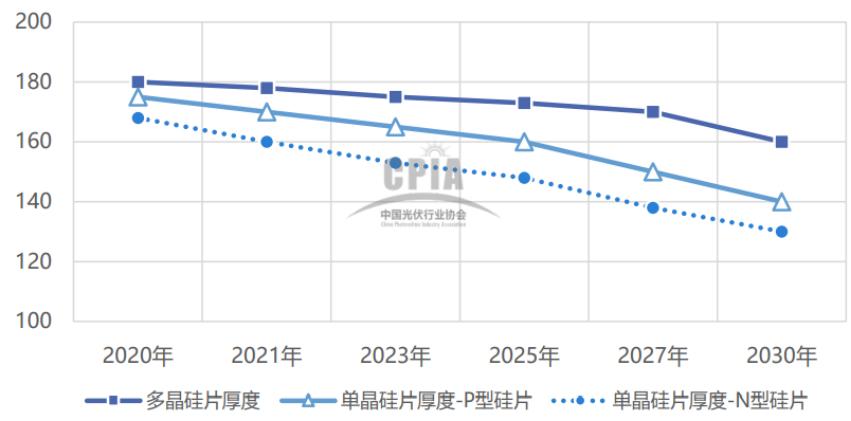

薄片化有利于降低硅耗和硅片成本,但會影響碎片率。目前切片工藝完全能滿足薄片化的需要,但硅片厚度還要滿足下游電池片、組件制造端的需求。硅片厚度對電池片的自動化、良率、 轉換效率等均有影響。2020 年,多晶硅片平均厚度為180μm,P型單晶硅片平均厚度在175μm 左右,N型硅片平均厚度為168μm(見圖6)。

圖6 硅片厚度趨勢(μm)

3

硅片行業(yè)發(fā)展展望及挑戰(zhàn)

3.1 在未來能源清潔化和電氣化水平提高

的趨勢下光伏發(fā)電市場前景廣闊

全球能源需求總量在發(fā)展中經(jīng)濟體的拉動下將持續(xù)保持穩(wěn)步增長,其中電力在能源供應側和消費側的增速表現(xiàn)出強勁的增長態(tài)勢�?v觀全球,新能源與可再生能源在許多國家能源和電力消費中的比重持續(xù)擴大(見圖7),電力化、清潔化已經(jīng)成為全球能源發(fā)展的趨勢。例如,美國加州規(guī)定到2045年,終端消費者使用的零售電力和政府采購電力必須100%來自可再生能源和零碳能源;印度計劃2022年實現(xiàn)可再生能源裝機量175GW;德國2018年可再生能源電力占比已提升至40%以上,并首超煤電占比,計劃到2050年將其再提升至80%以上;西班牙規(guī)劃到2030年累計光伏裝機量達到77GW,太陽能將成為該國最廉價的電力來源;意大利發(fā)布2020-2030年的能源發(fā)展戰(zhàn)略,累計光伏裝機量上調(diào)至50GW。根據(jù)國際能源署(IEA)預測,2030年前后可再生能源將成為全球最大的電力來源,全球在2015年至2040年間的電力投資中,將有近60%歸屬可再生能源領域,以光伏、風電和水電為代表的可再生能源將是未來電力裝機增量的主力。

圖7 一次能源增長和發(fā)電用能發(fā)電結構

(來源:BP世界能源展望2019年)

近年來,伴隨著光伏產(chǎn)業(yè)規(guī)模的不斷擴大,技術迭代和產(chǎn)業(yè)升級加速,光伏發(fā)電成本持續(xù)快速下降,應用范圍不斷擴大。在全球多個國家、地區(qū)的光伏發(fā)電成本已低于常規(guī)能源,部分國家已實現(xiàn)光伏“平價上網(wǎng)”,經(jīng)濟性逐步成為行業(yè)發(fā)展的主要驅動力。以中國、美國、日本以及印度等為代表的大批新興市場迅速崛起,市場重心加快從歐洲單一市場向全球化市場轉移,全球GW級市場數(shù)量快速增長,新興市場應用遍地開花,全球光伏市場需求“去中心化”趨勢明顯,形成了傳統(tǒng)市場與新興市場結合、更加均衡的多元化市場格局。

光伏應用市場向全球化的拓展,不但極大擴展了光伏應用市場的地域和范圍,也為光伏產(chǎn)業(yè)發(fā)展提供了更加廣闊的新增市場,還徹底改變了過去過度依賴單一市場的不均衡市場格局,有效降低了單一市場需求波動對行業(yè)整體發(fā)展的影響,有利于全球光伏產(chǎn)業(yè)更加健康、均衡和可持續(xù)發(fā)展。

3.2 光伏產(chǎn)業(yè)鏈垂直一體化

促進企業(yè)實現(xiàn)做大做強

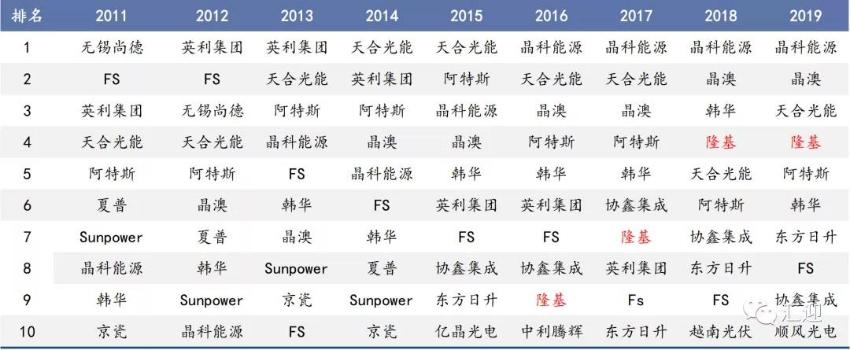

以隆基為代表的硅片企業(yè)向垂直一體化方向不斷發(fā)展。從2014年開始,隆基依托先進的單晶硅片技術開始向單晶電池組件擴展,進而逐步擴展到電站、以及最近提出的光伏加氫能等綜合能源的概念。隆基的硅片和組件在市場中的地位均得到了大幅的提高(見表2和表3)。

2014年11月隆基收購了樂葉光伏科技公司,將其作為自己的單晶電池、組件平臺,向下游拓展,開拓單晶電池和組件市場。

當前,隆基較高的產(chǎn)能利用率是實現(xiàn)高利潤率的關鍵。隨著隆基垂直一體化戰(zhàn)略的落地,其產(chǎn)品種類大幅擴張,全面的產(chǎn)品優(yōu)勢能否保持并維持較高的產(chǎn)能利用率值得繼續(xù)觀察。不過,隆基也在積極在光伏新興的技術方向開展研發(fā)儲備。

表2 歷年硅片企業(yè)排名

表3 歷年光伏組件產(chǎn)量排名

3.3 新興的光伏電池技術日新月異,關注引領未來的技術方向

通過技術進步實現(xiàn)降本增效成為行業(yè)競爭的主題,下游投資者更加重視全生命周期度電成本,各大光伏企業(yè)和研究機構紛紛投入巨資開展技術研發(fā),投入的人力和資金規(guī)模大幅增加,行業(yè)技術迭代升級加速。市場主流的電池技術加速革新,企業(yè)面對加速的技術創(chuàng)新格局下是否有充足的準備是確保其可持續(xù)發(fā)展的關鍵。

從短期來看,異質(zhì)結電池可能成為下一代大規(guī)模商業(yè)化應用的電池類型,其比目前已經(jīng)大規(guī)模商業(yè)化的高效率PERC電池效率高約1%,并且發(fā)電效率對溫度更不敏感。若異質(zhì)結電池制造設備技術有大幅的進步,可能加速異質(zhì)結電池替代PERC電池。從遠期來看,以鈣鈦礦電池為代表的新概念低成本電池已經(jīng)成為研發(fā)的熱點,也是未來非常有前景的太陽電池技術方向,這些技術走到成功商業(yè)化應用將對現(xiàn)在成熟的電池技術造成巨大的沖擊。建議放到更長的時間尺度來看待不同太陽電池技術的迭代更新趨勢。

作者:孫李平 來源:海南省綠色金融研究院 責任編輯:jianping

太陽能發(fā)電網(wǎng)|roeg.cn 版權所有